News

Grüne Startups straucheln und beschleunigen den Ausverkauf riskanter Aktien. Einst heiße Elektroautohersteller und Batterielieferanten müssen sich Untersuchungen stellen und zweifeln an der Technologie.

Zu Beginn des vergangenen Jahres erlebten Elektroauto-Startups und andere grüne Technologieunternehmen einen Höhenflug. Jetzt haben eine Welle von Untersuchungen, Anschuldigungen von außen und die wachsende Skepsis der Anleger die Aktien vieler dieser Unternehmen um 75 % oder mehr fallen lassen.

Grüne Startups geraten ins Visier der Behörden

Letzte Woche führten Untersuchungen von Aufsichtsräten gegen Top-Manager bei zwei Elektrofahrzeugherstellern zu Änderungen im Management. Ein Leerverkäufer behauptete, dass die Technologie eines neu gegründeten Lithiumherstellers nicht funktioniere. Und die Aktien eines Agrartechnologieunternehmens fielen weiter, nachdem es den größten Teil des Wertes einer kürzlich getätigten Übernahme abgeschrieben hatte.

Viele der Unternehmen gingen über spezielle Akquisitionsgesellschaften (Special Purpose Acquisition Companies, SPACs) an die Börse, eine Alternative zum traditionellen Börsengang, die es den Unternehmen ermöglicht, hochfliegende Geschäftsprognosen abzugeben. Einige der Transaktionen lösten einen Kaufrausch bei Kleinanlegern aus, die in Unternehmen investieren wollen, von denen sie glauben, dass sie zur Verringerung der Kohlenstoffemissionen und zur Begrenzung des Klimawandels beitragen werden.

„Das war völliger Blödsinn“, sagte Sam Peters, ein Portfoliomanager bei ClearBridge Investments, der Aktien von Elektroautoherstellern mit hohen Umsätzen gemieden hat. Am vergangenen Dienstag haben das Lieferwagenunternehmen Electric Last Mile Solutions Inc. und der Elektroautohersteller Faraday Future Intelligent Electric Inc., nach den jüngsten Untersuchungen ihrer Verwaltungsräte, einen Führungswechsel vorgenommen.

Bei Electric Last Mile Solutions traten Chief Executive James Taylor und Executive Chairman Jason Luo zurück, nachdem eine Untersuchung ergeben hatte, dass beide Männer im Zusammenhang mit der SPAC-Fusion des Unternehmens im Dezember 2020 Aktien des Unternehmens unter dem Marktwert erworben hatten. Das Unternehmen teilte außerdem mit, dass seine Jahresabschlüsse möglicherweise ungenau sind und neu erstellt werden sollen. Ein Unternehmenssprecher und Herr Luo lehnten eine Stellungnahme zu den Vorwürfen ab. Herr Taylor reagierte nicht auf Bitten um eine Stellungnahme. Die Aktien fielen in dieser Woche um mehr als 50 % auf 2,28 $.

Faraday Future sagte, eine Untersuchung des Vorstands habe ergeben, dass die Behauptung, es lägen 14.000 Reservierungen für ein Fahrzeug vor, irreführend gewesen sein könnte. Das Unternehmen bezeichnet nun fast alle Reservierungen als unbezahlte Interessenbekundungen. Faraday ging im vergangenen Jahr mit einem 3,4 Milliarden Dollar schweren SPAC-Deal an die Börse und kämpft seit Jahren um die Markteinführung eines Fahrzeugs. Die Aktien sind im letzten Monat um 25 % gefallen.

Die Untersuchung ergab auch, dass der Gründer Jia Yueting, der 2019 als CEO von Faraday zurücktrat, eine bedeutendere Rolle im Unternehmen spielte, als dies einigen Investoren gegenüber dargestellt wurde. Jia Yuetings Neffe, Jiawei Wang, wurde ohne Bezahlung von seiner Rolle als Vizepräsident für globale Kapitalmärkte suspendiert. Beide Männer lehnten eine Stellungnahme durch einen Unternehmenssprecher ab. Sowohl Herr Jia, der in seiner Rolle als Chief Product and User Ecosystem Officer im Unternehmen verbleibt, als auch CEO Carsten Breitfeld werden 25 % Gehaltskürzungen hinnehmen und einem neuen Vorstandsvorsitzenden unterstellt, so das Unternehmen.

Leerverkäufer sorgen für Wirbel

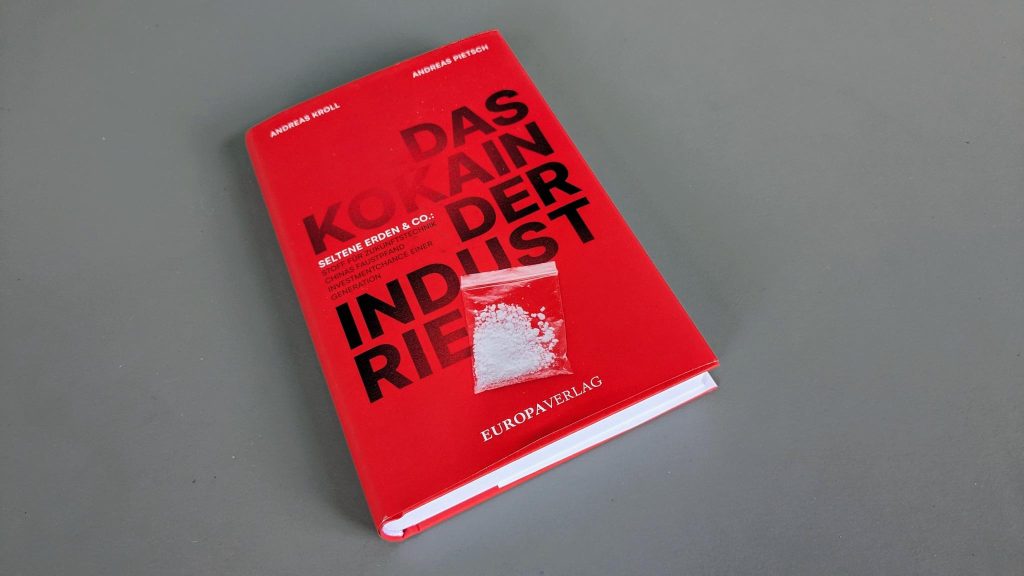

Die US-Börsenaufsichtsbehörde (Securities and Exchange Commission) hat mehrere SPAC-Deals untersucht, darunter die Börsengänge der Elektrofahrzeughersteller Nikola Corp. und Lordstown Motors Corp.. Nikola hat Ende letzten Jahres zugestimmt, 125 Millionen Dollar zu zahlen, um eine behördliche Untersuchung wegen angeblich irreführender Aussagen seines Gründers und ehemaligen Vorstandsvorsitzenden Trevor Milton beizulegen. Milton wurde vom Justizministerium in drei Fällen des Betrugs angeklagt. Er hat die Vorwürfe bestritten und auf „nicht schuldig“ plädiert. Am Donnerstag behauptete der Leerverkäufer Hindenburg Research, der Nikola und Lordstown ins Visier genommen hatte, dass die von einem aufstrebenden Lithiumproduzenten angepriesene neue Technologie noch nicht funktioniere, wodurch die Aktien um 25 % fielen. Hindenburg wiederholte einige der Behauptungen über Standard Lithium Ltd., die von einem anderen Leerverkäufer, Blue Orca Capital, Ende letzten Jahres aufgestellt wurden. Leerverkäufer versuchen, von fallenden Aktienkursen zu profitieren, indem sie sich Aktien leihen, sie verkaufen und dann zu niedrigeren Preisen zurückkaufen.

Standard Lithium sagte in einer Mitteilung, dass einige der Behauptungen von Hindenburg, wie z.B. dass das Unternehmen seine Ausgaben für Forschung und Entwicklung begrenzt habe, falsch seien und dass es immer noch hoffe, seine Technologie mit seinem deutschen Partner, dem Chemieunternehmen Lanxess, zu kommerzialisieren. Zuvor hatte das Unternehmen die Behauptungen von Blue Orca als falsch bezeichnet. Die Aktien von Standard Lithium erholten sich am Freitag um 20 %.

Im Dezember investierte eine Einheit des privaten Mischkonzerns Koch Industries Inc. 100 Millionen Dollar in Standard Lithium. Eine Sprecherin von Koch sagte, das Unternehmen habe vor der Investition eine umfassende Due-Diligence-Prüfung durchgeführt und sei von dem Potenzial von Standard begeistert. Lanxess lehnte eine Stellungnahme ab.

Viele „Grüne Startups“, die Metalle für Batterien herstellen wollen, stehen vor technologischen und ökologischen Herausforderungen. Die Aktien des Tiefseebergbau-Startups The Metals Co. ehemals DeepGreen, sind nach dem SPAC-Deal um etwa 90 % eingebrochen. Mehrere Analysten gehen davon aus, dass der Widerstand der Umwelt gegen den Unterwasserbergbau das Unternehmen an der Produktion von Rohstoffen hindern wird. Die Hürden reichen über die Zukunft des Transports hinaus. Die Aktien von AppHarvest Inc. sind im letzten Jahr um 90 % gefallen. Der Rückgang beschleunigte sich, nachdem das Indoor-Farming-Unternehmen kürzlich einen großen Teil seiner Übernahme des Unternehmens für künstliche Intelligenz Root AI Inc. abgeschrieben hatte.

Startups, die ihre Geschäftsziele verfehlt haben, gehörten in diesem Jahr zu den schlechtesten Unternehmen am Markt. „Sie machen die Wachstumsschmerzen eines börsennotierten Unternehmens durch“, sagte Brian Dobson, Direktor für SPAC und Disruptive Technology Equity Research bei Chardan Capital Markets.

(FW)

Noch kein Kommentar vorhanden.