News

Der SVB-Crash hat sich langsam angekündigt, während bekannte Gesichter aus dem Bankencrash von 2008 noch rechtzeitig ihren Bonus von der Silicon Valley Bank (SVB) erhalten haben. Ende vergangener Woche gab die SVB Anzeichen für grobes finanzielles Missmanagement bekannt und löste damit Panik unter den Anlegern und Kunden der Bank aus. Am Freitag, dem 10.03.2023 hatte die Bank, die zahlreiche Start-ups beliefert, den Handel mit ihren stark gefallenen Aktien eingestellt, was einen Wettlauf der Einleger auslöste, ihr Geld abzuheben. Der gesamte Markt hat bisher 465 Milliarden US-Dollar aus Aktien von weiteren Banken abgezogen, während die SVB nach eigenen Angaben nur 342 Milliarden US-Dollar verwaltet hat. Die Bankenpleite der Silicon Valley Bank bringt den Finanzmarkt in Schieflage.

Folgen vom SVB-Crash

Die amerikanischen Aufsichtsbehörden (FDIC) schritten noch am Freitag ein, schlossen die SVB und beschlagnahmten ihre Einlagen. Viele sehen den SVB-Crash bereits als die größte Bankenpleite seit der Finanzkrise von 2008 und als die zweitgrößte in der Geschichte der USA.

Über das Wochenende kursierten Gerüchte darüber, was dies für Risikokapitalgeber, für die Tech-Industrie, für Start-ups und für Bankkunden im ganzen Land bedeuten würde, da die Börsen am Wochenende geschlossen sind. Am Sonntag sorgte die US-Regierung für Klarheit: Die Aufsichtsbehörden kündigten an, dass sie die Einlagen bei der SVB und der Signature Bank (die ebenfalls am Freitag nach einem Bank-Run zusammengebrochen war) vollständig abdecken würden, wobei sie sich darauf verließen, dass die Wall Street und die Finanzinstitute – und nicht die Steuerzahler – für die Kosten aufkommen würden.

Was bedeutet das für den Normalbürger? Man kann aufhören, die Ereignisse mit der Rezessionskrise von 2008 nach zuspielen und zu vergleichen. Die Aufsichtsbehörden haben proaktiv reagiert, um die Einleger zu schützen und um das Vertrauen der Verbraucher in das Bankensystem aufrechtzuerhalten. Eine zweite globale Finanzkrise ist unwahrscheinlich, da die Regierung viel früher eingreift und handelt. Trotzdem hat der Bank-Run bisher mehr Verlust verursacht, als der SVB-Crash selbst.

Wie kam es zum SVB-Crash?

Die Federal Reserve (FED) hob den US-Leitzins von fast Null auf fast 5 Prozent bis Anfang 2023 an. Durch die höheren Zinsen begannen ab Dezember 2022 viele Start-Ups Milliarden Dollar ihres Venture Capitals von der SVB abzuziehen. Darauf verkaufte die SVB 21 Milliarden Dollar an Wertpapieren. Durch die kurzfristigen Verkäufe entstand ein Verlust von fast 2 Milliarden Dollar, den sie durch die kürzlich angekündigten Aktienverkäufe (Mittwoch) wieder ausgleichen wollte. Die Kunden der SVB starteten einen Bank Run und wollten insgesamt 42 Milliarden Dollar abheben, wodurch die SVB am Freitag pleite war. Das Bank-Management hat sich also in Folge des digitalen Tech-Hypes während der Coronapandemie massiv verspekuliert und zu viele Kredite an Start-Ups verteilt, die sie nicht decken konnte.

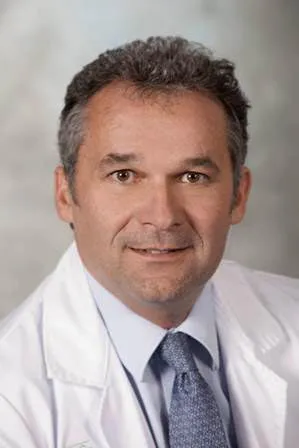

Verantwortlichen Manager der SVB

Greg Becker, der Vorstandsvorsitzende der zusammengebrochenen Silicon Valley Bank, kam vor drei Jahrzehnten als Kreditsachbearbeiter zu diesem Unternehmen. Die Schuld am SVB-Crash wird als Erstes in der Führungsetage der Bank gesucht. Der CEO Greg Becker begann seine Karriere während der Dotcom-Blase um das Jahr 2000 und leitete den auf Start-ups ausgerichteten Kreditgeber später im Zuge der globalen Finanzkrise 2008. Im Jahr 2011 wurde er Präsident und CEO der SVB Financial Group. Nur 24 Stunden vor dem abrupten Ende durch die Behörden, hatte Becker seine Kunden noch persönlich angerufen, um ihnen zu versichern, dass ihr Geld bei der Bank sicher sei.

Vor dem SVB-Crash hatte die Bank angekündigt, 2,3 Milliarden Dollar an Aktien zu verkaufen, um ihre Bilanz aufzubessern. Der Vorstandsvorsitzende Becker wird noch viel Aufmerksamkeit bekommen, da er zehn Tage vor dem Kollaps der Bank noch Aktien im Wert von 3,6 Millionen Dollar verkaufte. Dazu gab es die jährliche Bonuszahlung ebenfalls im März 2023, den Monat des SVB-Crashs. Die Bonuszahlung an alle US-Mitarbeiter war aber schon länger für dieses Datum geplant. Dazu hat der CEO öfters vor dem US-Kongress Lobbyarbeit geleistet, um die Aufsicht der Banken zu reduzieren.

Joseph Gentile

Mit Joseph Gentile als Chief Administrative Officer hat die SVB einen früheren Manager der 2008 kollabierten Lehman Brothers‘ Global Investment Bank. Das Mutterunternehmen SVB Securities reagierte auf die Aufregung in den sozialen Medien in einer Erklärung, dass Joseph Gentile Lehman Brothers bereits 18 Monate vor dem Zusammenbruch verlassen hatte. In der Zeit vom April 2022 bis Januar 2023 hatte die SVB keinen leitenden Manager für Risikoeinschätzung.

Kim Olson

Kim Olson wurde im Januar 2023 als Chief Risk Officer bei der SVB eingestellt. Bevor sie zu dem Tech-Kreditgeber kam, war sie während der großen Rezession von 2008 in einer leitenden Risikomanagementfunktion bei der Deutschen Bank tätig. Im Jahr 2017 musste die Deutsche Bank eine massive Strafe in Höhe von 7,2 Milliarden Dollar zahlen, nachdem sie zugegeben hatte, dass sie die Anleger in Bezug auf ihre hypothekarisch gesicherten Wertpapiere belogen hatte – deren Zusammenbruch war ein wichtiger Faktor für den Zusammenbruch des Immobilienmarktes während der Finanzkrise von 2008.

Weder Olson noch Gentile wurden bisher im Zusammenhang mit dem SVB-Crash eines Fehlverhaltens beschuldigt. Es ist aber eine gute Vorlage für eine Hexenjagd auf sozialen Medien. Die genauen Zusammenhänge werden von den US-Behörden untersucht, um die zahlreichen Vorwürfe zu klären.

Wer verliert sein Geld durch den SVB-Crash?

Die Aktien der Silicon Valley Bank stürzten am Donnerstag bereits um 60 % ab, nachdem das Unternehmen bekannt gegeben hatte, dass es sein Kapital mit einer Kapitalerhöhung von 2,25 Mrd. USD durch Investoren aufstocken muss. Durch den nachfolgenden Dominoeffekt, wurden mehr als 465 Mrd. US-Dollar an den Börsen vernichtet, der Handel mit der SVB Aktie wurde durch die Behörden gestoppt, sodass diese nun bei 36,84 Euro eingefroren ist, zuvor war die Aktie bei knapp über 260 Euro.

Die FDIC hat als zuständige Behörde alle Einlagen der zusammengebrochenen SVB auf eine neu gegründete Brückenbank übertragen. Dadurch sollen alle Kunden der SVB auf ihr Geld im vollen Umfang zugreifen können, damit die Geschäfte wie gewohnt weiterlaufen können. Die deutsche Finanzdienstleistungsaufsicht (BaFin) hat nach dem SVB-Crash erst am Montag gehandelt und die deutsche Zweigniederlassung der SVB in Frankfurt am Main geschlossen.

Die SVB liegt in etwa in der Größenordnung der Raiffeisen Bank International (RBI), die 2022 eine Bilanzsumme von 207 Mrd. Euro auswies. Die SVB hatte am Ende des Jahres 2022 37.466 Einlagenkunden, die jeweils mehr als 250.000 Dollar pro Konto besitzen. Im Durchschnitt sind es sogar 4,2 Millionen Dollar pro Konto. Darunter ist viel Hochrisikokapital von Investoren und Start-Ups aus ganzer Welt. Wer ein Start-Up in den USA gründet, parkt das Geld seiner Investoren üblicherweise bei der SVB. Über 97 % der Konten sollen über mehr als die abgesicherten 250.000 US-Dollar verfügen.

Bisher haben sich einige große Unternehmen dazu bekannt, von dem SVB-Crash betroffen zu sein:

- Circle 3,3 Mrd. $

- Roku 487 Mio. $

- BlockFi 227 Mio. $

- Roblox 150 Mio. $

- Ginko Bio 74 Mio. $

- iRythm 55 Mio. $

- Rocket Lab 38 Mio. $

- Sangamo Therapeutics 34 Mio. $

- Lending Club 21 Mio. $

- Payoneer 20 Mio. $

(TB)

Noch kein Kommentar vorhanden.